Debt to Equity Ratio Adalah: Rumus dan Contoh Perhitungan DER

Daftar Isi

- 1 Debt to Equity Ratio Adalah: Rumus dan Contoh Perhitungan DER

- 1.1 Pengertian Debt to Equity Ratio

- 1.2 Mengapa Debt to Equity Ratio Penting?

- 1.3 Bagaimana Perusahaan Menggunakan DER untuk Skala Bisnis Mereka

- 1.4 Rumus Debt to Equity Ratio dan Cara Menghitung DER

- 1.5 Cara Membaca DER Perusahaan dan Menganalisis Debt to Equity Ratio

- 1.6 Contoh Perhitungan DER dan Analisis Kasusnya

- 1.7 Kesimpulan

Pengertian Debt to Equity Ratio

Debt to Equity Ratio (DER), atau dalam bahasa Indonesia dikenal sebagai rasio utang terhadap ekuitas, adalah rasio keuangan yang membandingkan total utang atau liabilitas perusahaan dengan total ekuitas atau hak milik perusahaan atas aset. Rasio ini digunakan untuk mengukur leverage, yaitu sejauh mana perusahaan menggunakan utang untuk mendanai operasionalnya.Mengapa Debt to Equity Ratio Penting?

Debt to Equity Ratio adalah salah satu alat yang digunakan oleh investor dan analis keuangan untuk menilai risiko dan kesehatan keuangan perusahaan. Jika Anda ingin menjadi seorang investor, memahami rasio ini dapat membantu Anda membuat keputusan investasi yang lebih baik. Perusahaan dengan rasio DER yang tinggi mungkin lebih berisiko dibandingkan dengan perusahaan dengan rasio DER yang rendah. Namun, ini juga bisa berarti bahwa perusahaan tersebut memiliki potensi untuk pertumbuhan yang lebih besar jika mereka dapat menggunakan utangnya secara efektif.Bagaimana Perusahaan Menggunakan DER untuk Skala Bisnis Mereka

Perusahaan seringkali menggunakan kombinasi utang dan ekuitas untuk membiayai operasional dan pertumbuhan mereka. Dalam banyak kasus, perusahaan akan menggunakan utang untuk membiayai operasional sehari-hari, sementara ekuitas digunakan untuk investasi jangka panjang dan proyek pertumbuhan. Namun, terlalu banyak utang dapat menimbulkan risiko bagi perusahaan, terutama jika mereka tidak dapat menghasilkan cukup pendapatan untuk membayar kembali utang mereka.Rumus Debt to Equity Ratio dan Cara Menghitung DER

Rumus untuk menghitung Debt to Equity Ratio adalah sebagai berikut: Debt to Equity Ratio = Total Utang / Total Ekuitas Total utang dalam rumus ini mencakup semua kewajiban perusahaan, baik jangka pendek maupun jangka panjang. Ini bisa mencakup utang bank, obligasi, dan kewajiban lainnya. Total ekuitas merujuk pada nilai total hak pemilik perusahaan atas aset setelah dikurangi total utang. Ini bisa mencakup modal yang disetor oleh pemilik, laba ditahan, dan saham preferen. Untuk menghitung rasio ini, Anda perlu mencari nilai total utang dan total ekuitas dari laporan keuangan perusahaan. Setelah itu, Anda cukup membagi total utang dengan total ekuitas.Cara Membaca DER Perusahaan dan Menganalisis Debt to Equity Ratio

Setelah menghitung Debt to Equity Ratio, langkah selanjutnya adalah membaca dan menganalisis hasilnya. Sebagai aturan umum, rasio DER yang rendah biasanya dianggap lebih baik. Ini menunjukkan bahwa perusahaan lebih banyak menggunakan ekuitas, atau dana dari pemilik, untuk mendanai operasionalnya. Sehingga perusahaan memiliki risiko keuangan yang lebih rendah. Namun, rasio DER yang tinggi bukan berarti buruk. Dalam beberapa kasus, perusahaan mungkin memilih untuk menggunakan lebih banyak utang untuk mendanai operasionalnya. Ini bisa terjadi dikarenakan berbagai alasan, seperti untuk memanfaatkan peluang investasi atau untuk memaksimalkan pengembalian bagi pemilik ekuitas. Hal terpenting dari analisis debt to equity ratio adalah untuk memahami konteks di balik rasio ini. Misalnya, rasio DER yang tinggi mungkin lebih dapat diterima di industri tertentu yang membutuhkan investasi modal yang besar.Contoh Perhitungan DER dan Analisis Kasusnya

Untuk memberikan gambaran yang lebih jelas tentang bagaimana Debt to Equity Ratio digunakan dalam prakteknya, mari kita lihat contoh kasus berikut. Misalkan ada dua perusahaan, Perusahaan A dan Perusahaan B. Keduanya beroperasi di industri yang sama dan memiliki profil yang serupa. Namun, Perusahaan A memiliki rasio DER 0.5, sementara Perusahaan B memiliki rasio DER 2.0. Dalam hal ini, Perusahaan A memiliki rasio DER yang lebih rendah, yang berarti mereka lebih banyak menggunakan ekuitas untuk mendanai operasionalnya. Sehingga menunjukkan bahwa mereka memiliki risiko keuangan yang lebih rendah. Di sisi lain, Perusahaan B memiliki rasio DER yang lebih tinggi, yang berarti mereka lebih banyak menggunakan utang. Meskipun nilai rasio ini menunjukkan risiko keuangan yang lebih besar, namun hal ini juga sejalan dengan potensi yang dimiliki untuk pertumbuhan yang lebih besar di masa depan apabila mampu menggunakan utangnya secara efektif.Kesimpulan

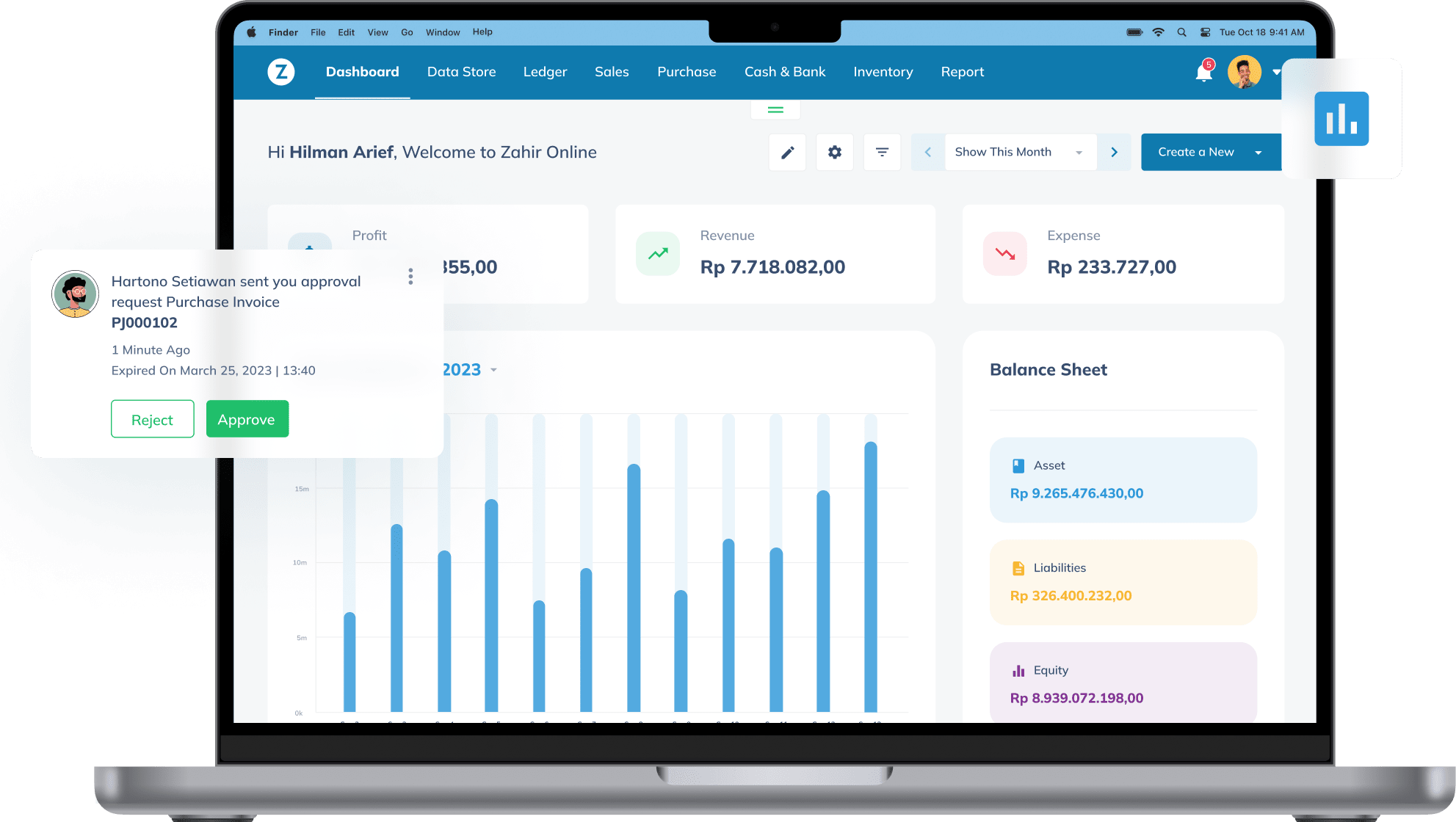

Debt to Equity Ratio adalah alat yang penting dalam analisis keuangan. Rasio ini dapat memberikan gambaran tentang sejauh mana perusahaan menggunakan utang versus ekuitas untuk mendanai operasionalnya. Sebagai investor atau pemberi pinjaman, memahami rasio ini dapat membantu Anda menilai risiko dan kesehatan keuangan perusahaan. Namun, penting untuk memahami bahwa rasio ini harus dilihat dalam konteks yang lebih luas, termasuk faktor-faktor lain seperti industri perusahaan, strategi pertumbuhan, dan kondisi ekonomi secara umum. Dengan memahami Debt to Equity Ratio, Anda dapat membuat keputusan keuangan yang lebih baik dan lebih berinformasi. Jadi, apakah Anda siap untuk mulai menganalisis Debt to Equity Ratio? Pastikan juga Anda mengelola laporan keuangan perusahaan Anda dengan lebih praktis dan GRATIS bersama Zahir!

Facebook Comments